I år, i tillegg til MG (SAIC)og Xpeng Motors, somble opprinnelig solgt i Europa, har både NIO og BYD brukt det europeiske markedet som et stort springbrett.Den store logikken er klar:

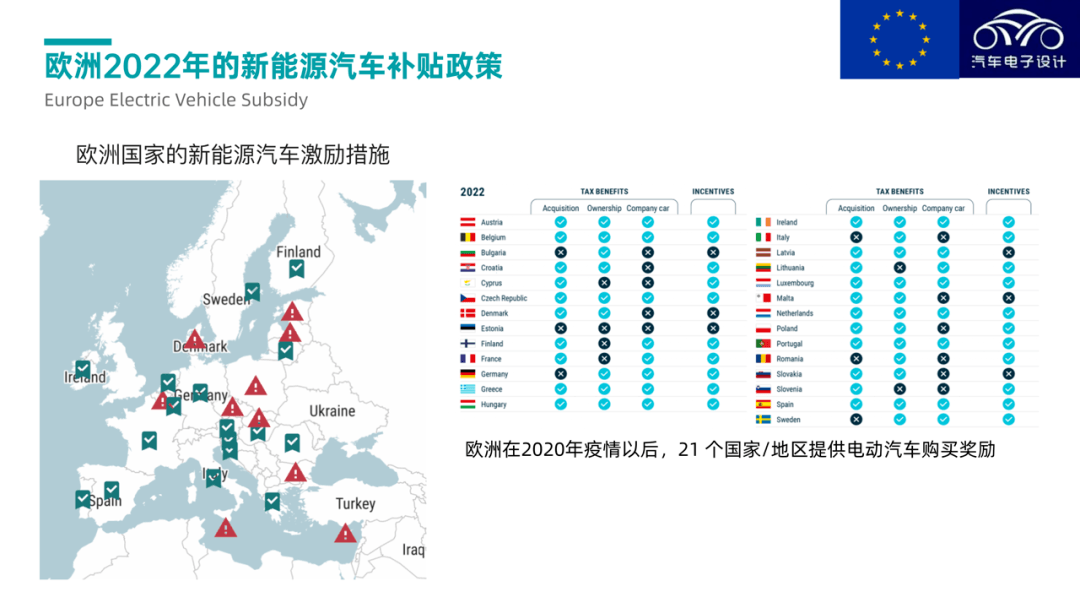

●De store europeiske landene Tyskland, Frankrike, Italia og mange vesteuropeiske land har subsidier, og de nordiske landene vil ha skatteinsentiver etter at subsidiene er over.De samme modellene kan prises høyere i Europa enn i Kina, og de kan lages i Kina og eksporteres til Europa til en premie.

●Modellene som markedsføres av europeiske bilselskaper i Kina, alt fra BBA til Volkswagen, Toyota, Honda og franske biler, har alle sett problemet.Iterasjonen er treg, prisen er relativt høy, og det er et gap mellom vår konkurranseevne og involusjon.

▲Figur 1. Salg av bilselskaper i Europa i 2022

Og nylig sa ACEAs president og BMW-sjef Oliver Zipse noen bemerkninger ved noen anledninger: «For å sikre tilbakevending til vekst og et større marked for salg av elbiler, trenger Europa et presserende behov for å etablere de rette rammebetingelsene, en større europeisk forsyningskjede .Resiliens, EUs lov om kritiske råvarer for å sikre strategisk tilgang til råvarer som trengs for elektriske kjøretøy, og akselerert utrulling av ladeinfrastruktur.Store hendelser de siste årene, som Brexit, koronaviruspandemien, flaskehalser i halvlederforsyninger og den russisk-ukrainske krigen. Disse hendelsene har hatt innvirkning på priser og energiforsyning, og hastigheten, dybden og uforutsigbarheten som verden er med. endres.Dette gjelder spesielt i en geopolitisk kontekst, der næringer og deres sammenvevde verdikjeder har direkte innvirkning.»

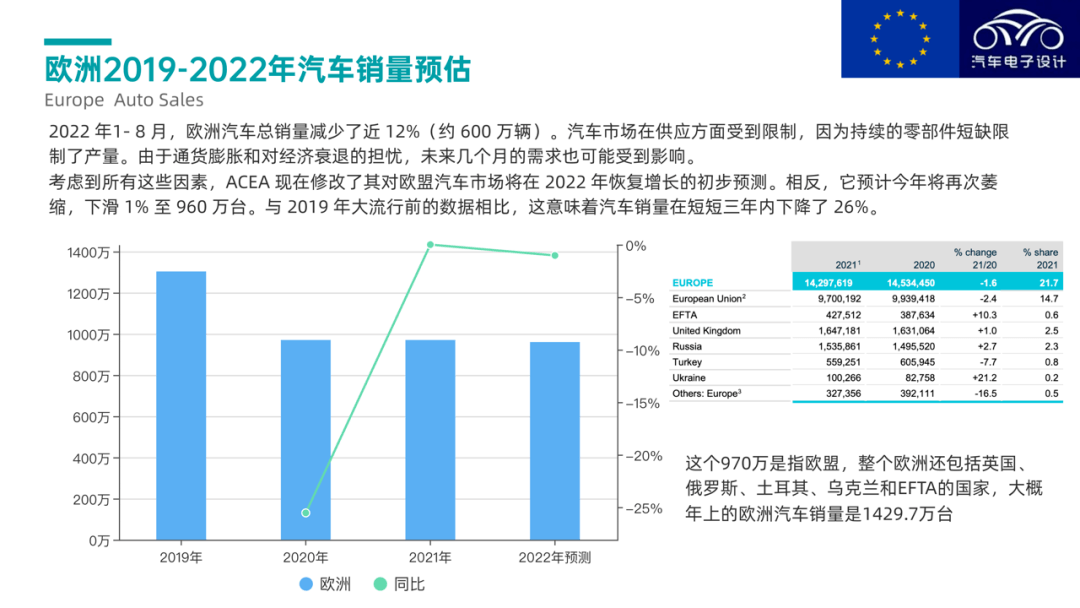

For å si det enkelt, har ulike reguleringsrestriksjoner i Europa stor innvirkning på utviklingen av europeiske bilselskaper.Sammen med ulike retningslinjer er den europeiske bilindustrien inne i en svak periode.ACEA reviderte sin opprinnelige prognose om at bilmarkedet i EU vil gå tilbake til vekst i 2022, og spådde nok en sammentrekning i år, ned 1 % til 9,6 millioner enheter.Sammenlignet med 2019-tallene falt bilsalget med 26 % på bare tre år.

▲Figur 2.Bilsalg i Europa

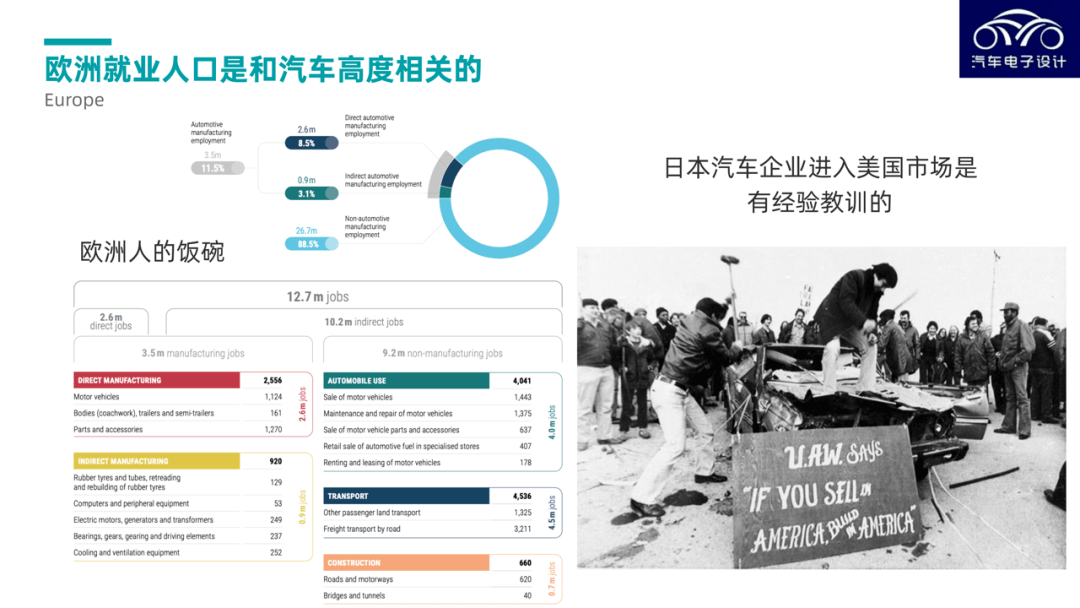

Faktisk, når kinesiske bilselskaper kommer inn i Europa på dette tidspunktet, vet de ikke hvor mye penger de tjener i form av økonomiske fordeler, men de geografiske utfordringene vil være enorme.Du tjener milliarder, og de geopolitiske problemene som oppstår kan kreve nøye evaluering.Dette er litt som situasjonen til japanske bilselskaper som kommer inn på det amerikanske markedet.Det å merke seg er at sammenhengen mellom sysselsettingsbefolkningen og bilindustrien i Europa, og de påfølgende økonomiske problemene og ZZ-problemene er av samme opprinnelse.

▲Figur 3.Sysselsettingsspørsmål er direkte relatert til Politisk i Europa

Del 1

Involusjon av bilindustrien over hele verden

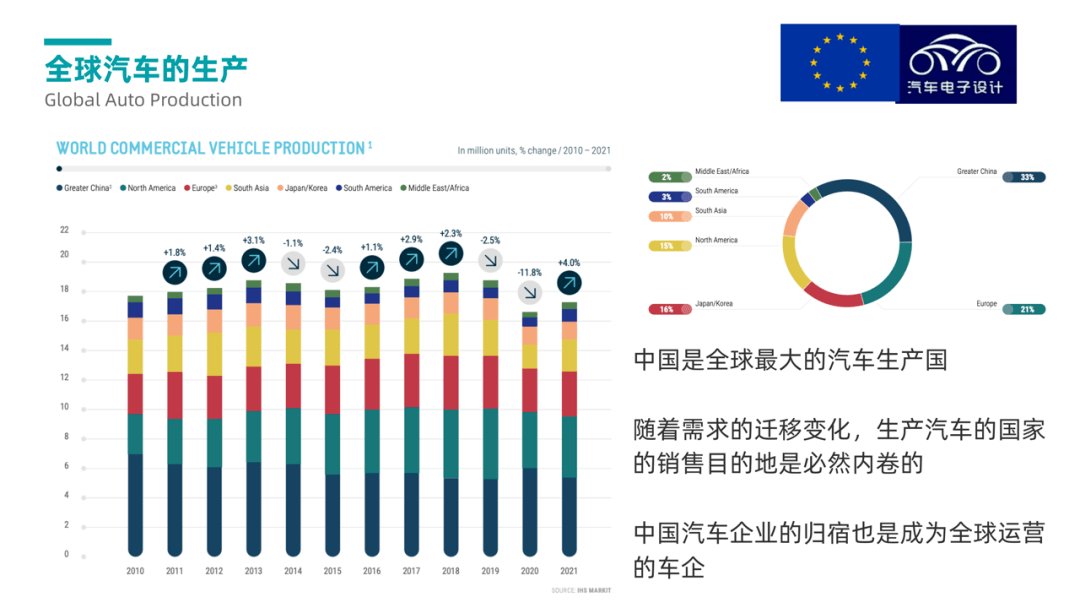

Ettersom bilproduserende land konkurrerer om markedet på bakgrunn av en fallende global etterspørsel etter biler, øker kapasitetsutnyttelsen.Hele konkurransen fra bilprodukter til markedskonkurranse er uunngåelig, og det er relativt enkelt å konkurrere på hjemmemarkedet.

▲Figur 4.Situasjonen for global bilproduksjon

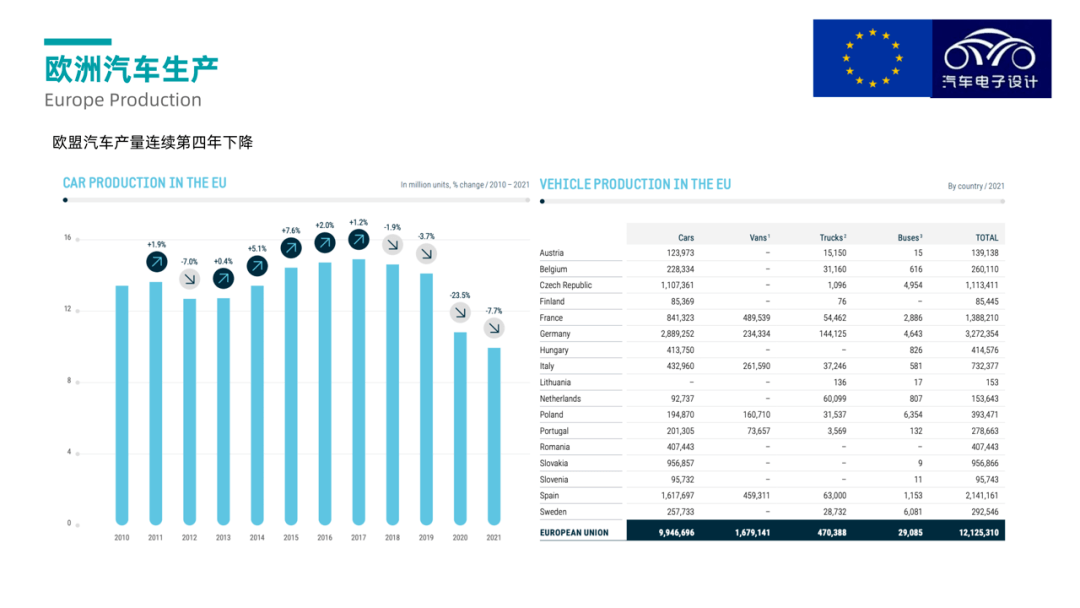

Vi ser en spesielt stor utfordring i Europa, hvor som du kan se nedenfor, har europeisk bilproduksjon gått ned 4 år på rad.

▲Figur 5.Oversikt over europeisk bilproduksjon

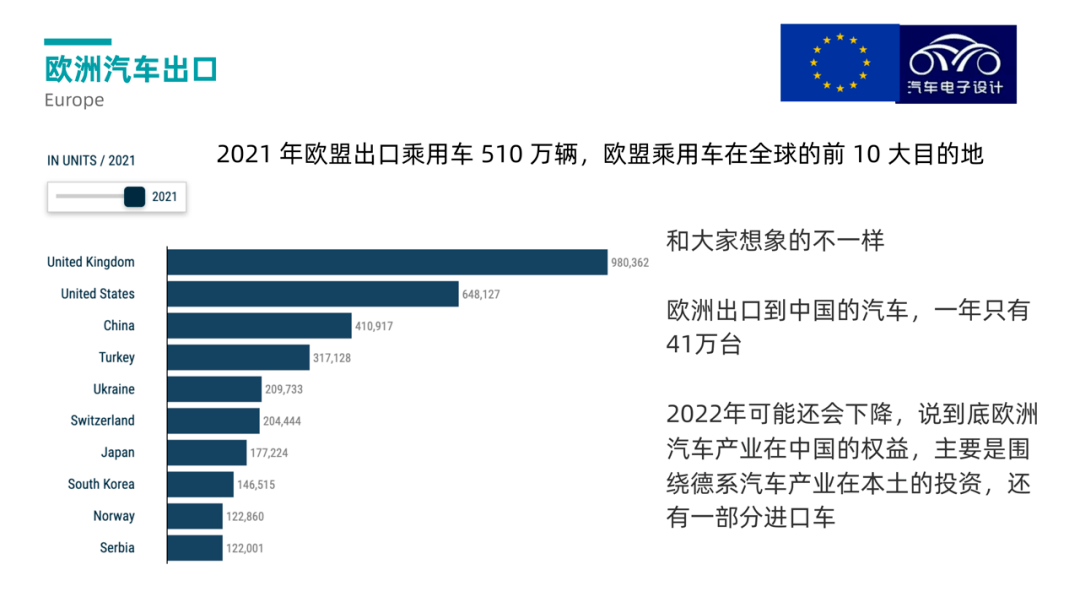

I 2021 vil EU eksportere 5,1 millioner personbiler, og EU-personbilene er på topp 10 globale destinasjoner(Storbritannia, USA, Kina, Tyrkia, Ukraina, Sveits, Japan, Sør-Korea, Norge og land i Midtøsten).

I motsetning til alles fantasi er antallet biler som eksporteres fra Europa til Kina bare 410 000 i året.Den kan avta i 2022. Til syvende og sist dreier rettighetene og interessene til den europeiske bilindustrien i Kina i hovedsak de lokale investeringene til den tyske bilindustrien, samt noen importerte biler.

▲Figur 6.Eksport av europeiske bilselskaper

I følge IHS-data, fra januar til august 2022, nådde verdens nye energipassasjerbilsalg 7,83 millioner enheter, og Kinas nye energipassasjerbiler sto for 38,6% av markedet;Europa var det nest største markedet, med en markedsandel på 27,2 %.Blant dem var det globale salget av rene elektriske personbiler 5,05 millioner enheter, og Kinas rene elektriske personbiler utgjorde 46,2 %;Europa var det nest største markedet i verden, med en markedsandel på 21,8 %.

Del 2

Kinesiske bilselskaper i Europa

Vi ser at kinesiske nye energibilselskaper fortsatt er veldig aktive i Europa i denne perioden:

●I andre halvår kunngjorde BYD å samarbeide med Hedin Mobility, en ledende forhandlergruppe i den europeiske industrien, for å levere høykvalitets nye energibilprodukter til det svenske og tyske markedet.

●I begynnelsen av oktober holdt NIO NIO Berlin 2022-arrangementet i Berlin, og kunngjorde offisielt at det vil ta i bruk en innovativ abonnementsmodell for å tilby fullsystemtjenester i Tyskland, Nederland, Danmark og Sverige, og åpne ET7, EL7 og ET5 tre NIO NT2 plattformmodeller.Bestilling.

Faktisk ser vi at de kinesiske merkene MG, Chase inkludert Geely's Polestar alle selges i Europa.Min forståelse er at hvis du ønsker å okkupere markedet i Europa, er det veldig viktig hvordan du kommer inn.

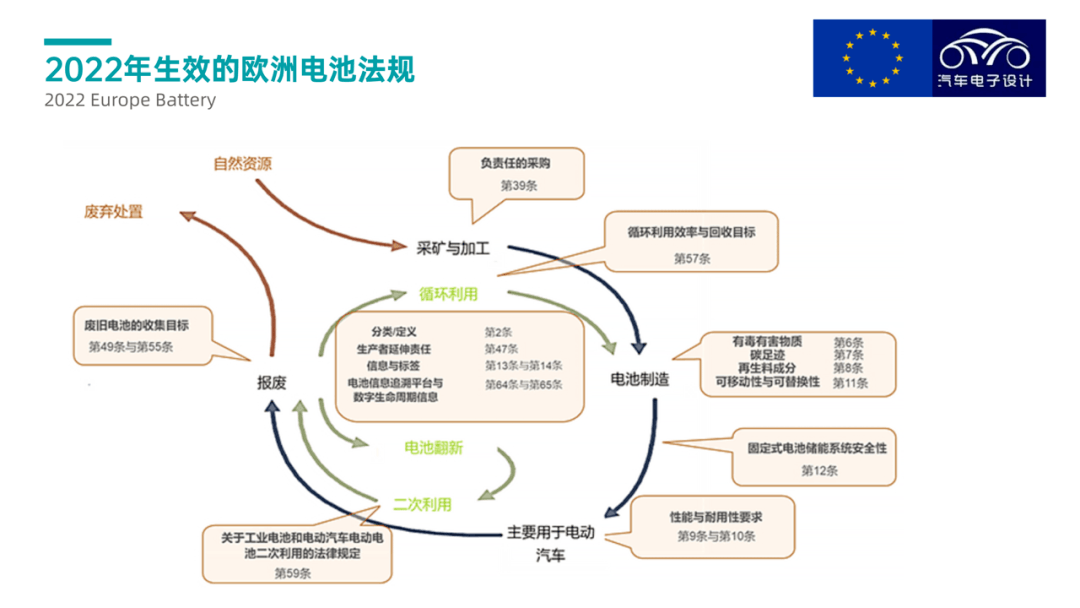

Europa har også kunngjort EUs batteriforskrifter, som dekker alle stadier av batterilivssyklusen: fra produksjon og prosessering av batteriråmaterialer, til bruk av batteriprodukter, til resirkulering av utrangerte og utgåtte batterier.Som svar på de nye kravene som er fremsatt i det nye regelverket, må bedrifter iverksette tiltak i tide innen produktutvikling, råvareinnkjøp og styring av forsyningskjeden, og utforme og implementere tiltaksplaner på mellomlang og lang sikt.Faktisk vil denne batterireguleringen gi mange utfordringer til batteriverdikjeden, spesielt produsenter av nye energikjøretøyer og kraftbatterier for å komme inn på EU-markedet.

▲Figur 7. Europeiske batteriforskrifter

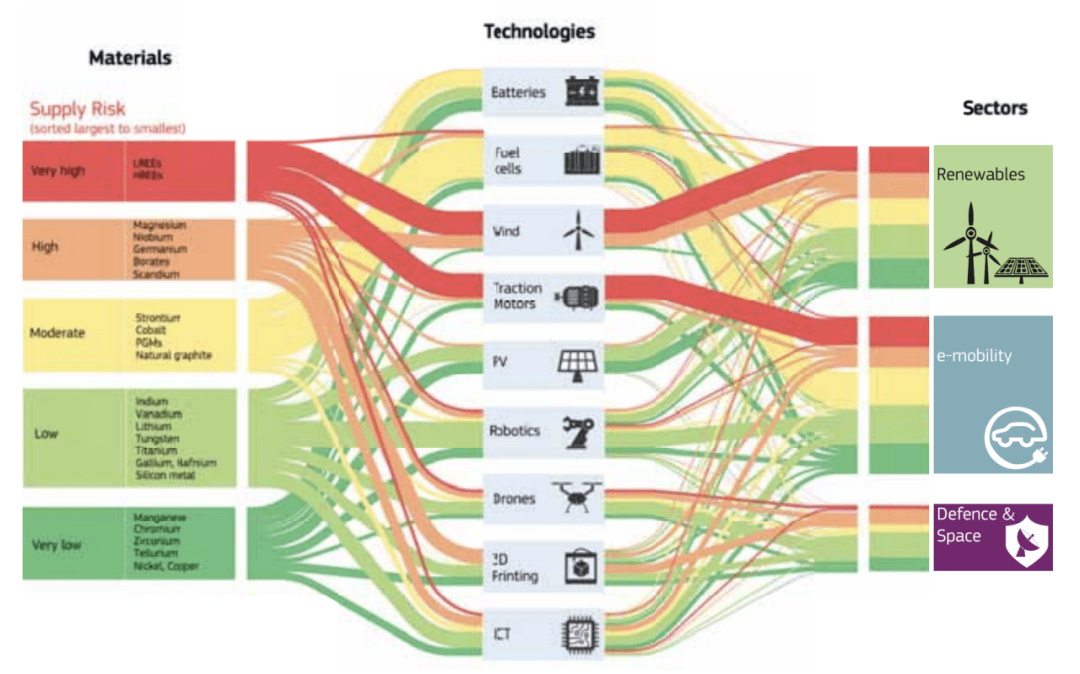

EU-kommisjonens president von der Leyen sa i september at EU må styrke båndene med pålitelige land og viktige vekstregioner, og sikre tilførsel av litium og sjeldne jordarter for å drive overgangen til en grønn økonomi.Hun vil presse på for ratifisering av handelsavtaler med Chile, Mexico og New Zealand, og jobbe for å fremme forhandlinger med partnere som Australia og India.EU må unngå å bli avhengig av olje og gass i overgangen til en grønn økonomi, hun påpekte at vi i dag behandler 90 % av sjeldne jordarter og 60 % av litium.EU-kommisjonen vil innføre ny lovgivning, denEuropean Critical Raw Materials Act, for å identifisere potensielle strategiske prosjekter og bygge reserver i områder med risiko for forsyning.Om det blir som IRA i USA i fremtiden, må vi alle diskutere.

▲Figur 8.Verden har blitt annerledes

Oppsummering: For din referanse føler jeg at veien til industriens fremvekst er full av torner og ikke kan forhastes på en stund.Det må være et mer helhetlig syn på problemet.

Innleggstid: 15. oktober 2022