Siden de detaljerte dataene kommer ut senere, er her en oversikt over det kinesiske bilmarkedet(passasjerbiler)i 2022 basert på ukentlige terminalforsikringsdata.Jeg lager også en forhåndsversjon.

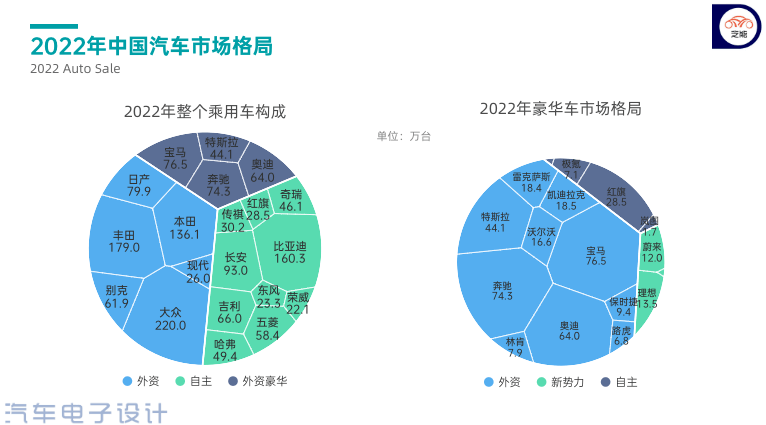

Merkemessig ligger Volkswagen først(2,2 millioner), Toyota er nummer to(1,79 millioner), BYD ligger på tredjeplass(1,603 millioner), Honda rangerer fjerde(1,36 millioner), og Changan ligger på femteplass(0,93 millioner).Fra perspektivet til vekst har Volkswagen gått litt ned, Toyota har økt litt, og BYD har lagt til noen historiske drivstoffbiler med en vekstrate på 123%.

Matthew-effekten i bilmarkedet eksisterer objektivt.Vi har funnet ut at det blir vanskeligere og vanskeligere for småbilselskaper å overleve.I 2022 vil det være 5,23 millioner terminalpersonbiler, med totalt 20,21 millioner store skilter, og en penetrasjonsrate på om lag 25,88 %.Ser vi på de neste tre årene, hvis etterspørselen fra hele markedet ikke øker raskt innen 2025, vil penetrasjonsraten faktisk øke ytterligere, men det er også vanskeligheten med å bremse veksttakten.

▲Figur 1. Dataterminaler for personbiler i Kina i 2022

Denne bølgen av nye energikjøretøyer og lagermodeller er avgjørende for at bilselskaper skal bytte spor.Om man skal bytte fra de originale drivstoffkjøretøyene til nye energikjøretøyer, og å bytte fra lavend til bedre spor er avgjørende.Når det gjelder utenlandsk finansierte bedrifter, er TOP20-luksusmerkene ikke merker med sterk konkurranseevne, og livet vil ikke være lett de neste årene.Foreløpig er de billige utenlandske merkene som relativt godt kan overleve kun Volkswagen, Toyota, Honda, Nissan og Buick.

Vi ser at de 20 beste merkene har en skala på 200.000.Forutsatt at den innenlandske etterspørselen etter nye biler på rundt 20 millioner forblir uendret, vil konsentrasjonen av hele merket bli høyere og høyere de neste tre årene.

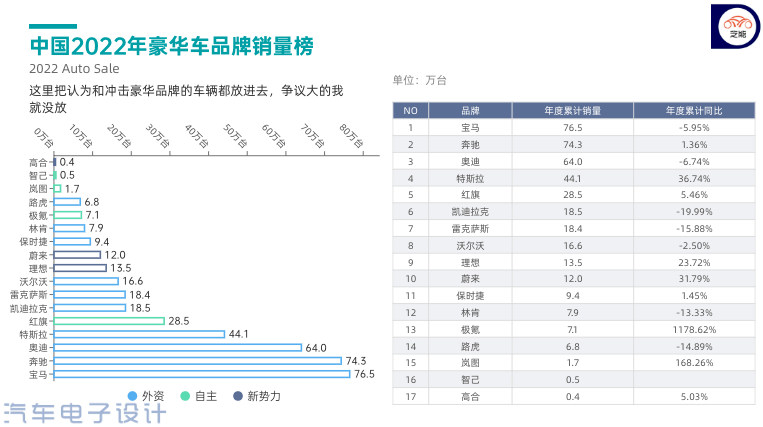

▲Figur 2. Merkevarestrukturen til det kinesiske bilmarkedet

Del 1

Tanker om utviklingen av bilmerker

Jo mer du tenker på bilmarkedet, jo mer kan du finne ut at selskaper bygger sine egne produktporteføljer gjennom teknologi, og til slutt får markedsandeler og prisstyrke.Den mest grunnleggende nøkkelen i denne prosessen er enten å ta skaleringsveien eller ruten for merkevarepremie.Noen selskaper er avhengige av biler verdt mer enn 300 000 yuan for å tjene penger, og noen selskaper kan tjene penger fra 100 000 til 200 000 yuan basert på skala.Ulike merkelogikker har helt forskjellige strategier.

BMW har 765 000 enheter, Mercedes-Benz har 743 000 enheter, og Audi har 640 000 enheter.Disse topp tre er spesielt stabile.Neste er Teslas 441.000.Det er valget Tesla må ta i Kina for å opprettholde sin fortjenestemargin sammenlignet med BBA eller markedsandel.Neste er sjiktet på 100 000 til 200 000, fra Cadillac, Lexus, Volvo, Ideal og Weilai Automobile, Porsche har også en skala på nesten 100 000.

Den høye prisen på luksusbiler krever selvfølgelig et teknisk fundament og noe som støtter merket.I denne forbindelse kreves langsiktig akkumulering, og det er en selvfølge.

▲Figur 3. Markedsandelavluksusmerker

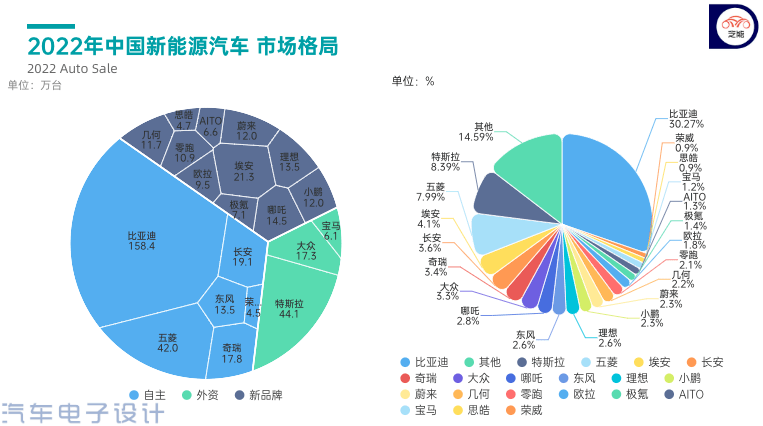

Fra perspektivet til logikken til nye energikjøretøyer, er om denne bølgen fanges opp eller ikke, helt annerledes for utviklingen av bedrifter.Interessant nok er den siste plassen i TOP20 Roewe.Konsentrasjonen av nye energibiler er mye høyere enn vi hadde forestilt oss.Kjerneproblemet er at det ikke er lett å tjene penger.

▲Figur 4.Situasjonen for nye energikjøretøyer i 2022

I hele 5,23 millioner nye energibilmarkedet har BYDs markedsandel nådd 30 %, som er mye høyere enn 10,8 % markedsandelen til Volkswagen-merket i hele personbilmarkedet.

▲Figur 5.Konsentrering av nye energikjøretøyer

Jeg tror om denne bølgen av rene elektriske kjøretøyeller har grepet denne trenden - økningen i oljeprisen og verifiseringen av produktets pålitelighet de siste årene har ført til raske endringer i forbruksvaner.Muligheter er alltid reservert for forberedelse.

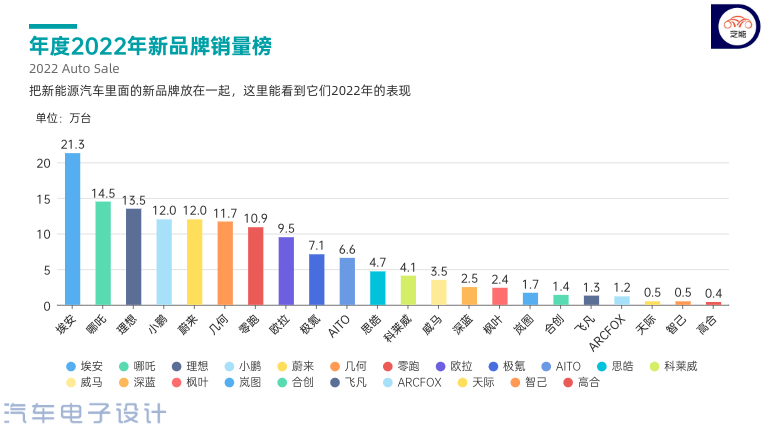

▲Figur 6.Drift av nye energibilmerker

Del 2

Tesla og BYD

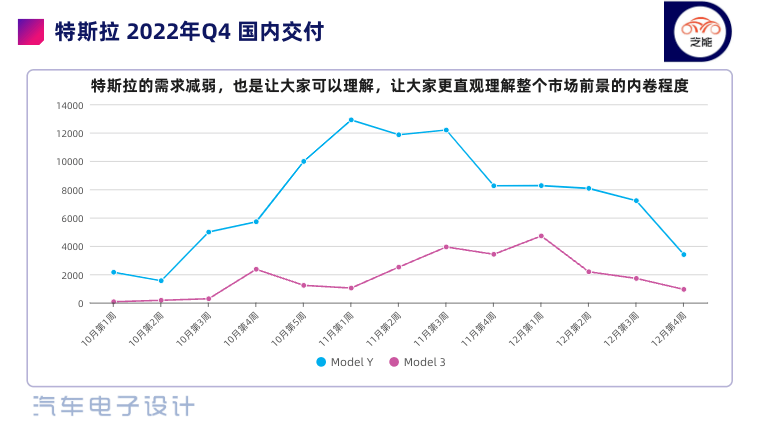

Ut fra Teslas data å dømme, overrasket den raske nedgangen i desember oss.Momentumet til Model Y skyldes både prisreduksjonsfaktoren og den tidlige ordrepoolen.Vi har faktisk observert forbrukernes mer rasjonelle valg fra Tesla.Alle begynte å kjøpe Tesla og sluttet gradvis å kjøpe den.

Bemerkninger: Jeg mottok nyheten om Teslas priskutt for alle serier tidlig i morges, og Teslas respons på markedsdata er fortsatt veldig rask.

▲Figur 7.Teslas plutselige treghet i fjerde kvartal

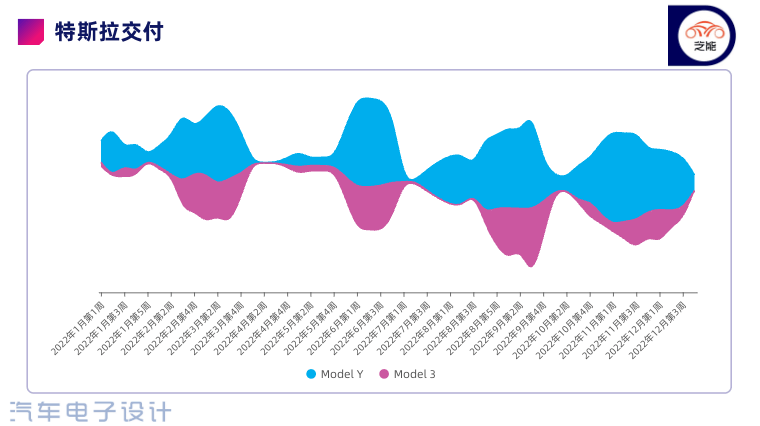

Ser vi på hele dataene med denne elvegrafen, er det veldig tydelig.Når vi tar bort etterspørselen etter eksport, gjør situasjonen til hele Teslaen i Q4 oss litt mer rasjonelle når det gjelder utsiktene for 2023.

▲Figur 8.Teslas komplette ukentlige leveringsgjennomgang i 2022

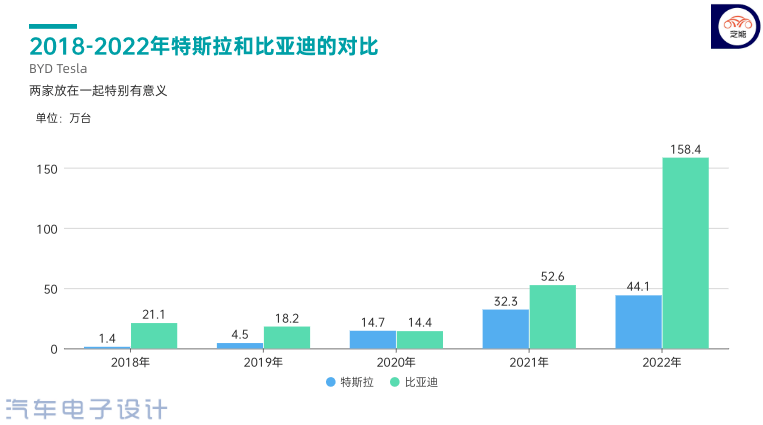

Når det gjelder gapet mellom Tesla og BYD, vil jeg bruke tid på å lage en video for å tenke på og diskutere endringene i hele markedsmiljøet.Personlig tror jeg den største forskjellen er forskjellen i produktmatrisen av de to.

Hvis det sies at Teslas rene elektriske kjøretøyer vil bli støttet av ulike velsignelser i 2021, vil BYDs strategi i 2022 få ned hovedprisen på rene elektriske kjøretøy, og deretter bruke DM-i-serien til å gripe markedet for bensinbiler, regnet med. på Model 3 og Model Det er Teslas feil vurdering ågripemarkedsandelen til bensinbiler(luksusbiler) i dagens høye prisklasse.La oss snakke om dette emnet i detalj.

▲Figur 9.Forskjeller mellom Tesla og BYD

Sammendrag: Dette er en forebyggende versjon.Nylig prøver jeg å tenke på endringene i utviklingen av det kinesiske bilmarkedet i perioden fra 2023 til 2025, og hvilke faktorer som vil påvirke trenden.Det krever mye innsats å tenke klart.

Innleggstid: Jan-07-2023